02/02/2022

Encore plus sur le trading des CFD

La science de la stratégie est une science qui peut prendre toute une vie à apprendre, mais vous n'avez pas le luxe d'une vie pour planifier stratégiquement les décisions d'investissement d'aujourd'hui. De nombreux investisseurs ont pour stratégie d'utiliser leur compte CFD uniquement comme un outil de couverture pour minimiser les pertes potentielles de leur portefeuille d'actions en profitant du fait que les CFD peuvent encore vous rapporter de l'argent dans un marché en baisse. Mais comment utiliser autrement un compte CFD ? Quelles stratégies un investisseur devrait-il chercher à employer ?

Vous devez comprendre quel type d'investisseur vous êtes avant de pouvoir élaborer une stratégie. Que voulez-vous obtenir de votre investissement ? Quel niveau de risque pouvez-vous supporter ? Que pouvez-vous vous permettre de perdre ? Que savez-vous, avant tout ?

Le trading de CFD aiguisera l'appétit du preneur de risques. Les traders de CFD ont, dans l'ensemble, un bon goût pour le risque. Ce sont également des investisseurs sophistiqués et, grâce aux analyses fondamentales et techniques désormais disponibles auprès des brokers en ligne, ils sont de plus en plus sûrs d'eux dans un domaine qui était auparavant réservé aux institutions. Le principal moteur de la stratégie de trading d'un investisseur est son goût du risque.

Les traders de CFD ont, dans l'ensemble, un bon goût du risque. Ce sont également des investisseurs sophistiqués et, grâce aux analyses fondamentales et techniques désormais disponibles auprès des courtiers en ligne, ils sont de plus en plus sûrs d'eux dans un domaine qui était auparavant réservé aux institutions.

Si vous êtes un investisseur relativement peu enclin au risque, vous chercherez à investir des montants substantiels sur une action, comme Vodafone, une action qui ne bouge pas beaucoup, ou ITV, certaines des actions de l'indice dont le prix est légèrement inférieur.

Si vous êtes un investisseur qui aime le risque, vous pouvez envisager de modifier légèrement votre stratégie. Vous chercheriez à utiliser une somme plus modeste sur une action plus risquée, comme Royal Bank of Scotland, AstraZeneca et Standard Chartered et à utiliser un effet de levier sur vos fonds. Cela dépend si vous êtes long ou court, parce que si vous êtes court, vous pouvez certainement envisager un plus grand bloc de capital parce que vous allez gagner plus d'intérêts de cette position. Si vous êtes à découvert, vous êtes payé pour avoir une somme plus importante.

Les CFD sont bien sûr idéaux dans le cadre de votre stratégie de trading globale, car ils permettent de tirer parti de la hausse comme de la baisse des prix. Les investisseurs peuvent ouvrir une position longue ou courte sur des milliers d'actions britanniques, américaines et européennes en utilisant un CFD. Il est difficile et onéreux de le faire sur le marché boursier traditionnel, ce qui rend les CFD idéaux pour le trading spéculatif.

Prendre une position longue est la stratégie la plus simple et la plus directe pour profiter d'un mouvement de prix à la hausse et présente l'avantage de ne pas devoir payer de droit de timbre. Il n'y a pas de limite à la détention d'une position longue, mais il arrive un moment où il n'est plus rentable de continuer à utiliser cette stratégie.

La plupart des opérations sur CFD sont axées sur le court terme, de sorte que toute comparaison entre cette stratégie et une stratégie à long terme doit être faite en comparant les économies réalisées en évitant de payer le droit de timbre avec le coût de financement d'une position longue sur CFD.

Le coût supplémentaire d'une position longue sur un CFD par rapport à un achat traditionnel est uniquement le coût des intérêts. Par exemple, l'intérêt facturé sur un CFD long est d'environ 6,5 % de la valeur du contrat. Les 10 % déposés à titre de marge servent à garantir l'exécution du contrat et ne peuvent pas être déduits de la valeur du contrat.

À l'inverse, un achat traditionnel d'actions est soumis à un droit de timbre de 0,5 %. Le croisement se produira au moment où l'intérêt facturé sur le CFD long correspondra à l'économie réalisée sur le droit de timbre. Ce point est atteint en 28 jours - (0,5/1,0 multiplié par 365/6,5). Toutefois, il faut ajuster ce chiffre pour tenir compte du fait que le droit de timbre sur l'achat traditionnel sera payable trois jours après la date de l'opération.

En conséquence, le croisement se produit le 25e jour. Par conséquent, pour les transactions en cours depuis moins de 25 jours, il est économiquement plus viable de négocier le CFD plutôt que l'action sous-jacente. Le point de croisement se produira plus tôt si les taux d'intérêt dépassent les 6,5 % utilisés dans l'exemple et plus tard en cas de baisse du taux d'intérêt.

Il s'agit bien sûr d'un calcul de base, car il y a d'autres coûts, mais pour les opérations à court terme ou intrajournalières - et dans ce dernier cas, il n'y a pas de frais d'intérêt - l'argument est indéniable.

La diversité est la clé du succès avec les CFDs

Prendre une position courte est une stratégie simple et directe, et l'un des principaux attraits du trading de CFD est de réaliser un bénéfice si le prix du sous-jacent baisse. Une telle position peut être maintenue indéfiniment sans qu'il soit nécessaire ou coûteux de la reconduire continuellement. En outre, les positions courtes génèrent un revenu d'intérêt, alors que les dividendes sont payés en brut.

Bien que les CFD ne soient pas limités dans le temps, la plupart des investisseurs les utilisent soit pour spéculer à court ou moyen terme, soit pour couvrir des portefeuilles d'actions physiques.

Dans la pratique, la plupart des CFD sont fermés dans les trois mois et le délai moyen est d'environ six semaines.

Il est donc plus logique de négocier un CFD que l'action elle-même et il n'est pas nécessaire d'avoir des dizaines de milliers d'euros pour entrer sur le marché. Aujourd'hui, vous pouvez investir 50 € si vous le souhaitez. Les personnes ayant 20 000 € à investir achèteront quelque chose dans des tailles raisonnables. Quelqu'un avec 100 000 € pourrait rencontrer des problèmes de liquidité.

La diversité des tactiques de trading est la clé d'un portefeuille équilibré, et quel que soit le montant avec lequel vous pouvez jouer, vous devriez examiner tous les domaines dans lesquels les CFD peuvent être utilisés. La liquidité est la clé, le trading sur les devises étrangères est donc probablement la clé d'une stratégie de trading réussie. Nous observons beaucoup de mouvement dans ce domaine, et c'est aussi là que vous trouverez les spreads les plus serrés.

Le marché des changes offre un effet de levier important, ce qui vous permet de vous y exposer rapidement. Le forex fonctionnant 24 heures sur 24, et la liquidité est toujours présente. Bien sûr, la véritable force du trading de CFD est que vous négociez avec un sérieux effet de levier.

Quel que soit le montant que vous souhaitez investir, le facteur de levier signifie que vous allez utiliser moins de votre capital pour investir. Si vous investissez 100 000 €, vous allez probablement investir dans des actions du FTSE 100 et vous n'aurez besoin d'utiliser que 10 % de ce montant pour négocier 100 000 € d'actions, ce qui vous laissera 90 000 € à investir ailleurs.

Vous devez faire très attention à la liquidité si vous traitez avec une taille quelconque sur marge. Vous devez avoir une très bonne compréhension du fonctionnement du niveau 2. Vous pouvez également envisager de jouer les secteurs, car au lieu d'avoir à acheter une quantité considérable de Vodafone ou une quantité considérable d'Infineon ou de Microsoft, vous pouvez simplement acheter le secteur de la technologie britannique ou du Royaume-Uni, où vous avez une meilleure liquidité et où les marges sont de 3 % au lieu de 5 %.

Le trading de paires est une autre stratégie que vous pouvez employer avec le trading de CFD. Par exemple, si vous pensez qu'une entreprise est sous-évaluée par rapport à une autre - comme Vodafone par rapport à Mmo2 - vous achetez l'action la moins chère et vendez l'action la plus chère. Cette stratégie réduit votre exposition aux mouvements du marché mais vous permet de tirer parti des anomalies perçues à court terme.

Une stratégie judicieuse devrait être basée sur le montant des liquidités dont vous disposez pour intervenir sur le marché. Lorsque vous traitez de petits montants d'investissement, cela n'a pas trop d'importance, votre choix d'investissement peut varier de 2 %, votre position globale n'est donc pas trop importante. Mais lorsque vous traitez des montants plus importants, comme 100 000 euros, les 2 % commencent à s'additionner.

Le point sur les CFD

Pour un montant plus important, tel que 100 000 euros, vous devez prendre conscience d'une situation plus large avant de planifier son action sur le marché, et de connaître les devises utilisées. Vous devez tenir compte de l'image macroéconomique générale du monde. Vous recherchez davantage une approche de portefeuille équilibré. Dans ce contexte, vous ne devez pas seulement prendre en compte les indices et adopter un point de vue si vous le souhaitez, mais vous devez toujours examiner l'option forex. Avec les CFD, vous achetez effectivement des actions américaines en dollars US. Si vous deviez les reconvertir en euros, cela pourrait avoir un impact, notamment en raison de la nature du change. Avec toute position importante que vous prenez, vous devez toujours prendre en compte les implications de toute opération de change.

En ce qui concerne la liquidité, les secteurs sont un bon moyen d'obtenir une exposition importante dans les domaines que vous souhaitez sans avoir à effectuer dix transactions à chaque fois que votre utilisation change. Vous ne voulez certainement pas parier sur la ferme. Vous devez rechercher un portefeuille équilibré, c'est-à-dire plusieurs instruments différents et plusieurs types d'instruments différents.

La couverture, la position longue ou courte, voire les deux, la possibilité de bloquer un profit sur une position physique, le trading sur marge et la possibilité de profiter de l'effet de levier qu'un CFD peut offrir, la possibilité de libérer des liquidités de votre compte boursier habituel en transférant vos actions physiques vers des CFD et, bien sûr, le trading de paires, sont quelques-unes des nombreuses stratégies que vous pouvez utiliser pour créer un portefeuille CFD réussi.

Mais n'oubliez pas les ordres stop. L'utilisation des ordres stop et limite est d'une importance capitale pour la gestion du risque. Elle offre une fonctionnalité inestimable pour liquider les positions déficitaires et prendre des bénéfices au moment opportun.

En effet, un fournisseur de CFD a déclaré que ses clients les plus performants utilisaient fréquemment la fonctionnalité d'ordre de la plateforme pour entrer et sortir des positions à des niveaux prédéfinis qu'ils avaient eux-mêmes choisis.

15:49 Publié dans Stratégies de trading, Trading | Lien permanent | Commentaires (0)

18/12/2021

Pyramidage - Une stratégie de gestion du risque pour augmenter les profits

Vous avez probablement déjà entendu le dicton "Coupez vos pertes et laissez courir les bénéfices", mais comment faites-vous réellement cela ? La leçon d'aujourd'hui va vous apprendre à vous adapter correctement à une transaction ouverte et rentable.

Il y a essentiellement deux façons de faire du pyramidage :

1) La manière stupide : en augmentant votre position, mais sans ajuster votre stop pour réduire le risque sur la ou les positions précédentes, en prenant ainsi volontairement plus de risque (ce que vous ne devriez JAMAIS faire).

2) La manière intelligente : en augmentant votre position à des niveaux prédéterminés et en ajustant votre stop chaque fois que vous ajoutez une nouvelle position, de sorte que vous ne risquez jamais plus que ce que vous êtes prêt à perdre.

Je vais vous apprendre aujourd'hui à faire une pyramide de vos positions en toute sécurité, mais avant de commencer, je dois insister sur une chose :

Si vous ajoutez une nouvelle position chaque fois que la précédente évolue en votre faveur, votre point d'équilibre sur l'ensemble de la position se rapproche du prix du marché. Cela signifie que le marché n'a pas besoin d'aller très loin pour vous placer en territoire négatif. Mais cela ne posera pas de problème si vous ajustez votre stop loss sur la ou les positions précédentes de manière à ne pas augmenter votre risque global, mais lorsque les traders ont des problèmes, ils prennent des positions et ne déplacent pas leur stop loss pour réduire le risque. Si tout cela vous semble un peu déroutant en ce moment, les graphiques ci-dessous vous éclaireront.

Exemple de scénario :

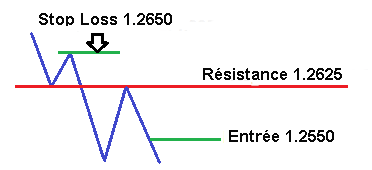

Supposons que l'EURUSD soit à la baisse. Vous voyez une stratégie d'entrée avec une pin barre qui s'est formée en montrant le rejet du niveau de résistance de 1,2625. Vous décidez que puisque le prix a respecté ce niveau et que c'est évidemment un niveau "clé", c'est un bon endroit pour placer votre stop loss juste au-dessus. Vous décidez donc de fixer votre stop loss pour la transaction à 1,2650.... nous fixons TOUJOURS notre stop loss AVANT de décider d'un objectif de profit potentiel. C'est parce que la gestion du risque dans le trading forex est l'aspect le plus important de l'ensemble... si vous ne gérez pas correctement votre risque sur chaque transaction, vous ne gagnerez pas d'argent.

Ensuite, il n'y a pas de support évident / significatif que vous pouvez voir jusqu'à environ 1.1900, donc vous décidez de viser un plus grand profit sur ce trade et de voir si la tendance ne va pas tourner un peu en votre faveur. Votre risque prédéfini sur le marché sera de 200 $, pour simplifier les calculs, disons que vous avez vendu 2 mini-lots à 1,2550 ; stop loss 100 pip x 2 mini-lots (1 mini-lot = 1 $ par pip) = risque de 200.

Vous décidez de viser une prime de risque de 1:3 sur ce trade, vous fixez donc votre objectif initial à 1,2250 et vous prévoyez d'ajouter deux positions à ce trade, une lorsque vous serez à 100 pips et une autre lorsque vous serez à 200 pips. Vous prévoyez de le faire parce que le marché est en forte tendance et que vous avez décidé, sur la base de vos compétences en matière de trading d'actions de prix discrétionnaires, qu'il y a de bonnes chances que la tendance se poursuive.

Voici un graphique de ce à quoi ressemble votre transaction au début :

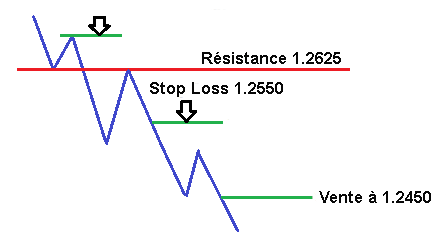

Le trade s'intensifie en votre faveur et vous décidez de passer à l'échelle supérieur avec de mini-lots supplémentaires à 1,2450. La taille totale de votre position est maintenant de 4 mini-lots ou 4 dollars par pip sur l'EURUSD, ce qui augmente votre bénéfice potentiel à 1 000 dollars si le prix atteint votre cible à 1,2250. Puisque vous avez déplacé le stop de votre position initiale à 1,2550, cette position est maintenant au point mort, le stop de votre nouvelle position est également à 1,2550, ce qui signifie que votre risque global sur la transaction reste le même à 200 $.

Je tiens à souligner que vous ne devez pas essayer de faire du pyramidage dans chaque trade qui génère des profits. Vous devez décider avant d'entrer dans une position si vous pensez qu'elle a le potentiel de tourner en votre faveur ; vous devez décider avant d'entrer si vous allez ajouter des positions à une transaction en la faisant évoluer. Vous ne voulez rien laisser au hasard et vous voulez prendre le plus de décisions possible avant d'entrer sur le marché, car c'est à ce moment-là que vous serez le plus objectif et le plus logique.

15:37 Publié dans Devenir trader, Stratégies de trading, Trading | Lien permanent | Commentaires (0)

27/06/2021

Comment gérer correctement les pertes sur le marché des changes ?

Pour la plupart des traders, l'aspect le plus difficile de la négociation sur le marché des changes est la gestion des pertes financières. Ce n'est pas seulement une question de douleur et d'angoisse, mais c'est aussi une réalité latente : les pertes sont très souvent l'élément déclencheur qui pousse les traders à faire leurs pires erreurs, ce qui peut entraîner des pertes encore plus importantes et amorcer un cercle vicieux dans lequel le compte du trader est hors de contrôle.

Il s'ensuit qu'un trader doit avoir une stratégie définie pour faire face aux pertes et avoir la capacité d'exécuter cette stratégie de survie. Il ne sert à rien de "savoir" que vos pertes sont contrôlées et comment les garder sous contrôle si vous n'êtes pas capable d'appliquer ce que vous savez. Votre stratégie de perte doit être réelle. Vous devez connaître la logique qui sous-tend votre connaissance des pertes et croire en votre vérité avec une foi totale.

Les pertes sont inévitables

Les positions déficitaires sont inévitables ; en fait, il est généralement plus difficile de gagner de l'argent avec des stratégies qui tentent d'assurer un taux de profit très élevé. Il s'agit simplement de la forme naturelle des mouvements du marché.

Certains traders suivent une méthodologie qui tente de réduire considérablement, voire d'éliminer complètement les pertes. Il n'y a que deux méthodologies qui peuvent y parvenir et il est important de les comprendre parfaitement :

1- Ajouter à une position avec des pertes en croyant qu'il avait raison quand il a placé la position initiale et qu'il avait seulement tort quand il l'a ouverte. Vous pouvez même ajouter un montant plus important dans la position suivante pour faciliter la récupération. En réalité, si cette méthode peut fonctionner, elle n'est généralement pas optimale et nous obtiendrons généralement de meilleurs résultats en acceptant simplement la première perte et en fermant la position au lieu d'essayer un "sauvetage". Après tout, si votre stop loss initial a été touché, pourquoi la deuxième opération serait-elle meilleure que la première.

2- "Changez avec le vent" et ouvrez une position dans la direction opposée. Ce n'est pas vraiment "éviter" une perte, c'est en fait cristalliser une perte en changeant la position nette. Si vous êtes long avec un lot et ensuite short avec 2 lots, vous serez short avec un lot net avec une perte cristallisée dans un lot long.

Il y a une autre chose que vous pouvez faire : ne fermez pas la position qui est en train de perdre et laissez-la courir de plus en plus contre vous. S'il le fait, il risque de brûler son compte. Avec un peu de chance, je l'ai peut-être déjà convaincu qu'il faut accepter certaines opérations perdantes. Si je ne l'ai pas fait, retournez-y et relisez-le encore et encore jusqu'à ce que je sois convaincu. Si vous n'êtes pas convaincu, vous pouvez m'écrire et expliquer vos raisons : peut-être pourrais-je vous convaincre par e-mail !

Sachez quelles pertes vous pouvez tolérer

Une fois que vous avez accepté de réaliser des opérations avec des pertes et de passer par des séries de pertes (appelées "drawdowns"), vous devez décider combien vous pouvez psychologiquement tolérer de perdre sans perdre vos nerfs également. Pour cela, vous devez avoir une conversation honnête avec vous-même. Vous pouvez penser que vous pouvez supporter un drawdown de 50 % sur votre compte de trading, mais il se peut que vous soyez incapable de supporter une perte de 25 % lorsqu'elle se produit dans la réalité. Essayez de visualiser ce qui se passe, fermez les yeux et mettez-vous en position.

Un deuxième facteur à prendre en compte est que lorsque vous augmentez le drawdown sur votre compte, cela augmente le montant que vous devez regagner pour atteindre le montant de départ. Par exemple, si vous perdez 10 %, vous devez augmenter les 90 % restants de 11,11 % juste pour revenir au montant initial de 100 %. Lorsque nous avons un drawdown très profond de 50%, vous devez gagner 100% juste pour revenir au montant initial de 100%. C'est un fait essentiel que plus les pertes sont importantes, plus il sera difficile de revenir à la case départ. D'un autre côté, il est également vrai que moins vous risquez, moins vous gagnerez lorsque le trading évolue de manière favorable.

Pertes maximales

Un bon objectif à considérer est de ne jamais, en aucun cas, perdre plus de 25% de la valeur de votre compte de trading, car une fois que vous avez perdu 25%, vous devrez faire 33,33% de profit juste pour revenir à votre point de départ, et lorsque vous perdez plus de 25% du montant, vous devrez ensuite gagner pour revenir ou même augmenter très rapidement : une fois que vous avez perdu 50%, vous devez gagner 100%, par exemple. Dans un marché en folie, votre stop loss pourrait ne pas fonctionner du tout et vous pourriez être complètement éliminé si vous utilisez un effet de levier trop important.

Utilisez une méthode de trading

Une fois que vous avez établi quelle est la perte maximale que vous pouvez tolérer, vous devez être sûr de la méthode que vous allez utiliser pour choisir quand entrer et sortir des opérations et quel actif financier vous allez négocier, et cette méthode doit être une méthode éprouvée qui produit un "espoir" positif. C'est-à-dire qu'en analysant un grand nombre de positions, il gagne plus d'argent qu'il n'en perd. Vous devez être convaincu qu'il s'agit d'une méthode rentable en soi, et la soumettre également à un examen ou à un backtest sur plusieurs années de données historiques.

C'est très important car, lorsque vous avez une série de pertes inévitables, vous devez avoir le courage de continuer à trader. Si vous ne le faites pas et arrêtez d'opérer, ou si vous perdez vos nerfs et opérez en excès, vous manquerez la série de gains qui suivra la série de pertes.

Un autre grand avantage d'un backtest est que vous pouvez l'utiliser dans un examen à long terme pour déterminer quelle a été la pire performance en termes de drawdown et de nombre d'opérations perdantes consécutives. Vous pouvez utiliser cela pour avoir l'assurance que vous serez parfaitement capable de survivre aux mauvaises séries. Par exemple, si le pire résultat de votre stratégie au cours des 10 dernières années et des milliers d'opérations est 50 opérations perdantes consécutives, et que vous pensez que le drawdown maximum que vous allez pouvoir tolérer est de 25%, cela suggère que, si vous risquez 0,50% de votre capital de négociation par opération, vous êtes susceptible de connaître un tel drawdown au cours des 10 prochaines années. Si vous réduisez le risque à, par exemple, 0,25% par opération, cette profondeur de drawdown sera moins probable.

Vous devriez également utiliser une stratégie pour gérer le risque fractionné, cela vous permet d'avoir l'esprit tranquille en sachant qu'il existe un coussin pour minimiser la perte totale des mauvaises saisons. Vous pourrez également décider que, si jamais vous subissez une réduction pire que le pire cas des 5 dernières années, vous devrez arrêter le trading et revoir votre stratégie.

Pertes catastrophiques

Parfois, il se produit sur le marché des événements qui déclenchent des mouvements si importants et si brusques du prix que même si vous travaillez avec un stop-loss, votre agent ne pourra pas s'exécuter. Cela signifie que lorsque le stop est bien activé, vous pouvez rencontrer des pertes beaucoup plus importantes que ce que vous aviez prévu. Lorsque l'obligation du franc suisse a été retirée en 2015, nous avons eu un bon exemple de cela. Le vote en faveur du Brexit en a été un exemple beaucoup plus doux.

Vous pouvez éviter ce problème en cessant d'exploiter toute monnaie dont les banques centrales ont pour politique de nager à contre-courant du marché en liant sa valeur à une autre monnaie, et en n'ayant pas de positions ouvertes juste avant qu'un risque énorme d'événement soit programmé, comme un référendum.

La tranquillité vous aidera à surmonter la tempête

Une fois que vous aurez pris les mesures décrites ci-dessus, vous pourrez avoir la confiance nécessaire pour risquer de l'argent sur des opérations dans les paramètres que vous aurez définis. Vous saurez plus ou moins quel pourcentage d'opérations a tendance à perdre, la durée des séries et, surtout, ce qui a tendance à aller de l'avant avec le temps. À ce stade, il faut accepter que les opérations déficitaires sont naturelles, et constituent les seuls sacrifices nécessaires que vous devez faire sur le marché pour gagner de l'argent. En d'autres termes, il s'agit du coût des affaires.

20:10 Publié dans Devenir trader, Stratégies de trading | Lien permanent | Commentaires (0)