23/10/2023

Trailing Stop : Qu'est-ce que c'est et comment cette ressource fonctionne-t-elle pour protéger votre trading ?

Trailing Stop : Qu'est-ce que c'est et comment cette ressource fonctionne-t-elle pour protéger votre trading ?

Chaque fois que nous parlons d'une gestion adéquate des risques, nous faisons également référence aux stop loss ou Stop-Loss. Un outil très utile pour les traders sur les marchés financiers. Jumelé à cette « assurance » contre les pertes, il existe un outil un peu plus sophistiqué et très utile. Il s'agit de l'ordre trailing stop. Semblable aux stop traditionnels, mais avec une plus grande flexibilité pour les opérations du trader.

Le trailing stop est un type d'ordre que les traders à court terme utilisent beaucoup, notamment lorsqu'ils ont détecté une tendance qui pourrait se développer fortement, mais qui nécessite de prendre des précautions. La plupart des plateformes de trading les plus populaires autorisent l'utilisation de ce type d'ordres.

Dans cet article, nous apprendrons en profondeur ce qu'est un ordre stop suiveur, comment il fonctionne en pratique et quels sont les avantages et les inconvénients de son utilisation.

Qu'est-ce que le stop suiveur ?

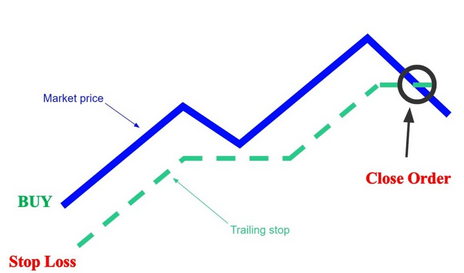

Le trailing stop est un outil destiné aux traders des marchés financiers. Cela permet aux traders de verrouiller leurs bénéfices et de limiter leurs pertes. En langage vulgaire, on pourrait dire que le trailing stop est une combinaison de stop-loss et de take-profit.

Pour comprendre son fonctionnement, il est important de comprendre sa définition et son concept, ainsi que son application pratique sur les marchés financiers.

Définition et concept de stop suiveur

Le trailing stop est un type d'ordre qui permet aux traders d'automatiser la gestion des risques en ajustant automatiquement les niveaux de Stop-Loss en fonction de l'évolution des prix. Fondamentalement, il s'agit d'un Stop-Loss dynamique qui suit le prix à la hausse si le trade est rentable, mais reste ferme si le marché prend une direction défavorable.

En d'autres termes, le trailing stop est un moyen d'assurer des profits, puisqu'il évolue dans la même direction que le marché, mais en conservant toujours une marge de sécurité pour éviter des pertes importantes.

Comment fonctionne le trailing stop en trading

Pour mettre le trailing stop en service, il est nécessaire de définir certaines tâches à l'avance. Nous voyons cela simple étape par étape :

1 - Définition de l'ordre : Tout d'abord, le trader place un ordre stop suiveur sur sa plateforme de trading. Cette commande comprend deux éléments clés :

- Prix d'activation (ou niveau initial) : C'est le prix auquel l'ordre trailing stop sera activé. Lorsque l'actif atteint ce prix, l'ordre devient un ordre au marché ou à cours limité, selon la manière dont il a été mis en place.

- Valeur de glissement (ou slippage) : Cette valeur est définie en termes de points ou de pourcentage et détermine de combien le prix doit évoluer dans la direction favorable avant que l'ordre trailing stop soit automatiquement ajusté. Par exemple, si vous définissez une valeur de glissement de 2 %, l'ordre s'ajustera lorsque le prix évoluera de 2 % en votre faveur par rapport au prix de déclenchement.

2 - Opération dans le sens favorable : Une fois la position ouverte et que le prix évolue en votre faveur, l'ordre trailing stop suit le prix de l'actif à une distance fixe ou un pourcentage défini. Si le prix évolue dans la direction opposée, l'ordre reste stationnaire.

3 - Ajustement automatique : si le prix de l'actif évolue en votre faveur et atteint la valeur de glissement définie, l'ordre trailing stop est automatiquement ajusté. Cela signifie que le prix de déclenchement est ajusté au prix actuel, en conservant la même distance glissante.

4 - Protection des bénéfices : l'ordre trailing stop suit le prix de l'actif à mesure qu'il augmente. Désormais, si le prix commence à baisser et atteint le prix de déclenchement ajusté, cela devient un ordre de marché ou un ordre limité pour clôturer la position. Cela permet au commerçant de sécuriser les bénéfices obtenus jusque-là.

Avantages et inconvénients du stop suiveur

Les ordres trailing stop offrent des avantages qui se traduisent par des bénéfices pour les traders qui les utilisent. Cependant, ils présentent certains inconvénients dont vous devez être conscient avant de les utiliser dans vos stratégies de trading.

Le trailing stop fait partie de votre gestion des risques

Sans aucun doute, l'un des avantages les plus notables d'un ordre stop suiveur est son rôle dans la gestion des risques. Ce type d'ordres vous permet de protéger vos profits lorsque votre position évolue en votre faveur.

Si le marché se retourne soudainement contre votre position, l'ordre trailing stop sera activé dès que le prix que vous avez défini sera atteint. Ici, cet ordre agit comme un stop-loss, vous protégeant des pertes.

Profiter des tendances

Dans un article précédent, nous avons parlé des modèles de trading. Un outil graphique qui nous permet de prédire le renversement ou la continuité d'une tendance. Désormais, grâce au trailing stop, vous pourrez profiter pleinement des tendances du marché.

Peu importe que vous ayez une position longue dans une tendance haussière ou une position courte pour profiter de la baisse. Si la tendance s'inverse de manière inattendue, l'ordre sera activé selon les directives que vous lui donnerez.

Une ressource flexible qui fixe des limites aux émotions

Ces types d'ordres sont applicables à la plupart des stratégies de trading. Ils s'adaptent parfaitement aux directives que vous les programmez pour exécuter. Grâce au fait que le trailing stop est personnalisable, vous pourrez définir le pourcentage avec lequel il sera activé lorsque le marché commencera à évoluer contre vous.

Les ordres trailing stop jouent également un rôle de premier plan en limitant l'influence du facteur émotionnel sur votre trading. Grâce à cette ressource, vous pouvez avoir l'esprit tranquille car vos postes évoluent accompagnés d'une « assurance protection ». Cela aide à réduire le stress.

Inconvénients de l'utilisation du stop suiveur

L'un des gros inconvénients de l'utilisation des trailing stop est l'éventuelle activation prématurée. En général, c'est une erreur commise par les traders débutants. L'ordre trailing stop est placé très proche de la position – on parle toujours de pourcentages ou de pips fixes -. Cela peut être gênant en période de forte volatilité. Une activation précoce vous fait perdre votre position et vous fait passer à côté de bonnes opportunités de profit.

Le cas inverse, en tant qu'inconvénient, est également vrai. Si la distance glissante entre votre position et le stop suiveur est trop large, vous pourriez subir des pertes importantes.

Enfin, un inconvénient rare mais réel est la dépendance à l'égard de la technologie. Un échec de communication sur la plateforme de trading ou une mauvaise connectivité pourrait empêcher l'activation de l'ordre.

Différence entre le stop suiveur et le stop loss

Bien que nous ayons mentionné que le trailing stop présente certaines similitudes avec les ordres stop-loss, la réalité est qu'ils diffèrent un peu. Voyons quelles sont les principales différences entre ces deux ordres qui nous aident à gérer le risque dans notre trading.

Ordre stop-loss

- Comment ça marche : Un ordre stop-loss est un ordre qui est passé pour clôturer une position ouverte lorsque le prix de l'actif atteint un niveau prédéterminé (prix stop-loss). Une fois que le prix de l'actif atteint ou descend en dessous de ce niveau, l'ordre devient un ordre au marché ou à cours limité et est exécuté au prochain prix disponible.

- Fixation du prix : le prix stop-loss est fixé à un niveau spécifique qui est inférieur au prix actuel de la position longue (achat) ou supérieur au prix actuel de la position courte (vente).

- Protection statique : une fois qu'un ordre stop-loss est passé, votre prix cible ne change pas automatiquement. Il reste fixe jusqu'à son annulation manuelle ou est exécuté lorsque le prix atteint ce niveau.

Ordre stop suiveur

- Comment ça marche : Un ordre trailing stop est un ordre qui est automatiquement ajusté en fonction de l'évolution du prix de l'actif dans la direction favorable au trader. L'ordre trailing stop suit le prix sur une distance spécifique (valeur glissante). Celui-ci s'ajuste à mesure que le prix augmente (dans les positions longues) ou baisse (dans les positions courtes).

- Tarification : Un prix de déclenchement (niveau initial) est défini pour l'ordre stop suiveur, mais au lieu de définir un prix cible, une valeur de glissement (pourcentage ou points) est définie qui détermine dans quelle mesure le prix doit évoluer dans la direction favorable avant la commande est ajustée automatiquement.

- Protection dynamique : La principale différence est que l'ordre stop suiveur s'ajuste automatiquement à mesure que le prix évolue dans la direction favorable, vous permettant de protéger vos bénéfices à mesure que le marché progresse. Si le prix évolue dans la direction opposée, l'ordre reste stationnaire jusqu'à ce que le prix de déclenchement ajusté soit atteint.

Les avantages et les limites du Stop Loss par rapport aux trailing stop

- Le trailing stop, contrairement au Stop Loss, est automatiquement ajusté suite à l'évolution du prix de l'actif. Cela permet de garantir les bénéfices à mesure que le marché évolue en faveur du trader.

- Le stop suiveur est un outil plus flexible et adaptable. Son ajustement dynamique est basé sur un pourcentage ou un nombre spécifique de pips défini par le trader. Cela permet au stop de se couvrir progressivement et de s'adapter aux fluctuations du marché.

- Contrairement au Stop Loss, le trailing stop permet d'obtenir des bénéfices supplémentaires sur une transaction si le marché évolue en faveur de l'opérateur. Cela offre la possibilité de mieux capitaliser sur les tendances haussières et de maximiser les profits potentiels.

- Il est important de mentionner que lorsqu'il utilise un trailing stop, le trader doit également être conscient des risques associés. Comme le stop s'ajuste automatiquement, il est possible qu'il soit déclenché prématurément et vous manquerez l'opportunité de réaliser des profits plus importants si le marché subit de petites corrections avant de continuer dans la direction attendue.

Comment utiliser efficacement le stop suiveur

Le trailing stop est un outil fondamental en trading pour minimiser les pertes et assurer les profits. Ci-dessous, nous vous présentons les meilleures pratiques pour utiliser efficacement le trailing stop et maximiser vos profits dans vos transactions :

Définition du niveau de fuite

Lorsque vous utilisez des stop suiveurs, il est essentiel de définir le niveau de suivi approprié pour chaque transaction. Cela implique de déterminer la distance minimale sur laquelle le prix doit évoluer en votre faveur avant que l'ordre stop ne soit automatiquement ajusté. Le choix du niveau de suivi dépend de votre tolérance au risque et de la volatilité de l'instrument financier sur lequel vous négociez.

Stratégies pour maximiser les profits des stop suiveurs

Il existe différentes stratégies que vous pouvez utiliser pour maximiser les avantages des trailing stop :

- Suivi de tendance : utilisez des stop suiveurs pour protéger vos profits potentiels tant que la tendance reste en votre faveur. À mesure que le prix augmente, le stop s'ajustera automatiquement, garantissant des bénéfices en cas de retournement.

- Gestion de la volatilité : ajustez le niveau de suivi en fonction de la volatilité du marché. Un cadre plus large peut être approprié pour les instruments volatils. Au lieu de cela, un ajustement plus serré peut être préférable sur des marchés plus stables.

- Combinez le trailing stop avec d'autres outils : utilisez le trailing stop avec des indicateurs techniques ou une analyse fondamentale pour améliorer votre stratégie de trading. Cela vous permettra de prendre des décisions plus éclairées sur le moment où ajuster votre stop et prendre vos bénéfices.

Exemples pratiques d'application de stop suiveur

Examinons quelques exemples pratiques pour mieux comprendre comment le trailing stop est appliqué :

- Imaginez que vous avez ouvert une position longue sur le Forex. Fixez un stop suiveur de 2 % et le prix commence à augmenter en votre faveur. À mesure que le prix augmente, le stop s'ajustera automatiquement chaque fois que le prix évolue dans votre direction. Si le prix s'inverse et chute de plus de 2%, le stop sera déclenché et vous clôturerez la position, bloquant ainsi vos profits.

- Dans un autre scénario, vous ouvrez une position courte en bourse. Fixez un stop suiveur de 1,5% et le prix commence à baisser. À mesure que le prix diminue, le stop s'ajustera automatiquement et se rapprochera du prix actuel. Si le cours s'inverse et monte de plus de 1,5%, le stop sera déclenché et vous clôturerez la position, limitant ainsi vos pertes.

N'oubliez pas que les trailing stop vous offrent flexibilité et adaptabilité dans votre trading, vous permettant de maximiser vos profits et de limiter vos pertes à mesure que le marché évolue en votre faveur.

Stops suiveurs dans MetaTrader 4

MetaTrader 4, la plateforme de trading développée par MetaQuotes, est l'une des plus populaires parmi les traders et les investisseurs. La plupart des courtiers le proposent à leurs clients en raison de sa facilité d'utilisation, de sa polyvalence et de son application à différents marchés et instruments financiers.

Cette plateforme n'est pas la seule à offrir la possibilité de fonctionner avec des ordres trailing stop. Mais, en raison de sa large utilisation, nous y ferons référence. Si vous travaillez avec d'autres plateformes, recherchez les tutoriels correspondants et étudiez l'utilisation de cette ressource indispensable.

MetaTrader 4 et ses fonctions liées aux trailing stop

MetaTrader 4, également connu sous le nom de MT4, est une plateforme de trading largement reconnue et utilisée dans le secteur. Il offre une grande variété de fonctionnalités et d'outils qui facilitent la mise en œuvre efficace des stop suiveurs.

Parmi les principales fonctionnalités de MetaTrader 4 figurent :

- Interface intuitive et facile à utiliser, qui permet aux traders de gérer efficacement leurs opérations.

- Accès à une large gamme d'instruments financiers, tels que le Forex, les matières premières, les indices, les actions, les ETF, les obligations et les crypto-monnaies.

- Disponibilité de graphiques en temps réel et d'outils d'analyse technique pour suivre avec précision les mouvements du marché.

- Capacité à personnaliser les indicateurs et à exécuter des stratégies automatisées grâce à l'utilisation de conseillers experts (EA).

- Fonction de test et d'optimisation de stratégie via le compte démo d'investissement.

Ces fonctionnalités font de MetaTrader 4 une option solide pour le trading stop suiveur, offrant aux traders les outils nécessaires pour protéger leurs profits et gérer efficacement leurs transactions.

Conseils et recommandations pour une utilisation sécuritaire du stop suiveur

Vous trouverez ci-dessous quelques conseils et recommandations pour utiliser les stop suiveurs de manière sûre et efficace dans vos opérations de trading.

Gestion appropriée des risques dans les opérations

Il est essentiel d'avoir une solide stratégie de gestion des risques lors de l'utilisation de trailing stop. Cela implique de fixer des limites au montant de capital que vous êtes prêt à risquer sur chaque transaction et de les respecter à tout moment. De plus, il est important de diversifier vos investissements et de ne pas concentrer tout votre capital en une seule opération.

Considérations à prendre en compte

Avant de placer un trailing stop, il est essentiel de prendre en compte certains facteurs. Tout d'abord, il est important de comprendre la volatilité et le comportement de l'actif que vous négociez. De plus, vous devez tenir compte de la période de votre transaction et ajuster le niveau de fuite en conséquence.

Il est également conseillé d'effectuer une analyse technique et fondamentale avant de fixer le trailing stop. Cela vous permettra de prendre des décisions éclairées sur les stop loss et les niveaux de fuite appropriés.

Formation et éducation financières pour utiliser le trailing stop de manière optimale

Tous les outils et ressources qui nous sont proposés pour nos opérations de trading nécessitent des connaissances préalables. Même l'interprétation correcte des actualités et des événements pour l'analyse fondamentale. En analyse technique, il est essentiel de connaître en profondeur chaque marché auquel nous allons participer et ses particularités. Les mêmes que tous les outils dont vous disposerez sur votre plateforme de trading. Tous disposent d'un espace pédagogique qui permet d'accéder à des tutoriels pour une utilisation optimisée des ressources.

Cependant, pour entrer, rester et devenir un trader à succès, votre plus grand atout sera une solide formation.

16:24 Publié dans Devenir trader, Stratégies de trading, Trading | Lien permanent | Commentaires (0)

08/07/2023

Qu'est-ce que le trading sur les marchés financiers ? Informations pour les débutants

Qu'est-ce que le trading sur les marchés financiers ? Informations pour les débutants

Comprendre ce qu'est le trading sur les marchés financiers et son fonctionnement est une étape cruciale si vous souhaitez commencer à trader sur ceux-ci. D'une manière générale, il existe deux approches principales pour opérer sur les marchés et elles ont à voir avec les objectifs. On parle de trading et d'investissements. La première se concentre sur les opérations à court terme et cherche à « rattraper » les écarts de prix des instruments financiers. Les investisseurs, quant à eux, achètent et détiennent des actifs, espérant leur appréciation au fil du temps. Mais, le trading implique un grand nombre d'outils contenus dans l'analyse technique et fondamentale.

Dans cet article, nous nous concentrerons sur les informations pertinentes pour tous ceux qui souhaitent entrer sur les marchés. Nous saurons en profondeur ce qu'est le trading sur les marchés financiers. Ce qui est nécessaire pour commencer à fonctionner en tant que trader et le soin que vous devez prendre pour protéger votre capital.

Découvrir le trading sur les marchés financiers

Le trading sur les marchés financiers est une modalité ou une manière d'opérer sur les marchés financiers. Celle-ci consiste en l'achat et la vente d'instruments financiers cotés en vue d'obtenir une rentabilité à court terme.

Le trader, par exemple, achète un instrument financier et lorsqu'il commence à monter, il le revend en profitant de cette différence de prix. Les deux opérations peuvent avoir lieu au cours du même jour financier. En outre, vous pouvez effectuer des "ventes à découvert" lorsque vous prévoyez que le prix de l'actif baissera.

Contrairement aux investisseurs, dans le trading, peu importe la direction que prendra le marché, mais comment tirer parti de cette direction. Les investisseurs cherchent toujours à ce que leurs actifs montent en prix ou en profitent, par exemple avec la distribution de dividendes, dans le cas des actions.

Par conséquent, avant la question de savoir ce qui se négocie. Dans un mode de fonctionnement où les participants essaient d'anticiper ce qui va arriver pour agir dans ce sens.

Types de trading

Pour atteindre leurs objectifs, les traders des marchés financiers disposent d'un grand nombre de stratégies et d'outils pour mener à bien leurs opérations.

Habituellement, le trading est associé au court terme et à l'analyse technique. Cependant, les traders professionnels utilisent également l'analyse fondamentale pour renforcer leurs plans de trading. Parfois, pour atteindre leurs résultats, ils peuvent conserver des instruments financiers en leur possession plus longtemps que d'habitude. Cela se produit, par exemple, avec le trading de tendance.

Certaines des stratégies de trading sur les marchés financiers les plus populaires :

- Day trading

- Scalping

- Swing trading

- Trading de tendance

- Trading de nouvelles

Comment fonctionne le trading sur les marchés financiers ?

Il est important de souligner, si vous vous demandez ce qu'est le trading et comment il fonctionne, que vous connaissez les marchés et les instruments dont vous disposez.

Les traders opèrent sur le marché des changes ou Forex. Un espace très populaire est le marché des produits dérivés, où ils opèrent avec des contrats à terme et des options. Malgré sa forte volatilité, de nombreux traders choisissent de négocier des crypto-monnaies.

En fait, la volatilité est un environnement idéal pour les traders qui cherchent à obtenir des résultats favorables des variations de prix en peu de temps.

D'autre part, les traders peuvent négocier plus d'un marché simultanément. En fait, les analystes maintiennent cette corrélation entre les marchés. Par exemple, lorsque le marché boursier et les actions montent, le marché des titres à revenu fixe ou des obligations peut baisser. Il existe des contrats à terme qui évoluent au rythme de certaines paires de devises. Par exemple, si les contrats à terme sur le pétrole augmentent, il est possible que des devises telles que le dollar australien (AUD) ou le dollar canadien (CAD) augmentent également.

Les traders sont très attentifs à cela, car cela augmente leurs chances de résultats favorables.

Pourquoi le trading sur les marchés financiers est-il devenu si populaire ?

Un simple relevé statistique indiquerait que, au cours des 20 dernières années, le nombre de traders a augmenté de façon exponentielle. L'avènement d'Internet il y a quelques décennies a ouvert les portes à de nombreux traders et investisseurs individuels.

Actuellement, la plupart des opérations sur les marchés financiers sont effectuées en ligne grâce à des plateformes de trading.

La possibilité que des personnes qui ne font pas partie du "cercle aurique" des grandes institutions financières leur permettent de commencer à se demander ce qu'est le trading et comment commencer à opérer avec les marchés.

Avantages et risques du trading

Le trading offre la possibilité d'obtenir des avantages à court terme, étant une source de revenus alternative et flexible qui peut être combinée avec d'autres activités. Cependant, de nombreux traders ont déjà fait de cette activité leur principale profession et source de revenus.

Cependant, il comporte également certains risques liés à la volatilité des marchés financiers, à la forte compétitivité et à la méconnaissance des fondamentaux de base du trading.

Avantages :

- Possibilité de revenus à court terme.

- Flexibilité des horaires et du lieu de travail.

- Opportunité de diversification des investissements.

Risques :

- Risque de perte du principal.

- Haute compétitivité sur le marché.

- Ignorance des fondamentaux de base du trading.

Analyse technique pour le trading sur les marchés financiers

L'analyse technique est une méthodologie pour traiter le mouvement des marchés et est essentielle pour le trader. Il vous permet de mieux appréhender le comportement du marché et d'augmenter vos chances de succès dans les opérations. L'analyse technique est basée sur l'interprétation des mouvements et des modèles de prix au fil du temps.

Qu'est-ce que l'analyse technique ?

L'analyse technique est l'étude à travers des graphiques et des outils des mouvements pour anticiper l'évolution possible du marché.

Il se concentre sur l'identification de schémas répétitifs dans les mouvements des prix des actifs, grâce à l'utilisation de graphiques. L'objectif est de prévoir le comportement futur du marché et de prendre des décisions d'achat ou de vente.

Outils d'analyse technique

- Graphiques de prix : ils sont un outil de base pour comprendre le comportement du marché et sont utilisés pour identifier les tendances du marché.

- Indicateurs techniques : ce sont des formules mathématiques qui s'appliquent aux prix et servent à interpréter les mouvements du marché.

- Analyse des chandeliers japonais (candlestick) : c'est une technique d'analyse qui renseigne sur l'évolution du marché et permet d'anticiper d'éventuels mouvements.

Interprétation graphique

Les graphiques sont un outil clé dans l'analyse technique. Ceux-ci nous permettent de visualiser les mouvements de prix d'un actif financier et de les représenter dans le temps.

Il est très important que le trader apprenne à interpréter correctement les graphiques afin de prendre des décisions d'achat et de vente d'actifs boursiers.

Il existe différents types de graphiques tels que le graphique à barres, le graphique en chandeliers et le graphique linéaire.

Elliott Wave, un puissant outil de trading sur les marchés financiers

L'analyse technique comprend une grande variété d'outils, de stratégies et d'approches. Le trader sera responsable du choix des outils et des stratégies qui conviennent le mieux à sa personnalité, aux instruments financiers et au capital disponible.

Il y a un outil dans l'analyse technique que nous voulons souligner. C'est la théorie des vagues d'Elliott ou Elliott Wave. Cette théorie a été développée dans les années 1930 par Ralph Nelson Elliott et fait partie de la certitude de l'existence que les mouvements de prix se produisent dans des modèles qu'il a appelés vagues.

La théorie des vagues d'Elliott a été perfectionnée et, aujourd'hui, elle constitue l'un des outils les plus précis pour le trading sur les marchés financiers.

Exemples d'analyse technique

Voici quelques-uns des exemples les plus courants d'analyse technique :

- Identifier les tendances : cela consiste à rechercher des modèles de prix et à déterminer si les prix ont tendance à augmenter, à baisser ou à rester stables dans le temps.

- Niveaux de support et de résistance : identifiez les niveaux de prix où le marché a eu tendance à s'arrêter ou à retracer dans le passé.

- Indicateurs techniques : des indicateurs techniques sont utilisés, comme le RSI, qui aident à analyser le comportement des prix des actifs financiers.

Analyse fondamentale du trading

L'analyse fondamentale est une autre approche qui nous permet de trader les marchés financiers. Grâce à l'analyse fondamentale, des actifs sous-évalués ou des sociétés présentant un potentiel de croissance à long terme peuvent être identifiés.

Il est courant d'entendre que l'analyse fondamentale est préférée par les investisseurs à long terme. Alors que, dans le trading à court terme, il convient mieux à l'analyse technique. Bien qu'il y ait une part de vérité là-dedans, les traders à court terme ne doivent pas ignorer les informations fournies par l'analyse fondamentale. Dans le même ordre d'idées, les investisseurs ne doivent jamais perdre de vue les informations fournies par l'analyse technique.

Qu'est-ce que l'analyse fondamentale ?

L'analyse fondamentale est basée sur l'étude de l'économie et du marché en général, ainsi que sur l'évaluation d'une entreprise ou d'un actif financier en particulier.

Cela comprend l'étude des rapports financiers et comptables, des événements macroéconomiques, ainsi que des facteurs d'offre et de demande qui influencent la valeur des actifs financiers.

Les décideurs en matière d'investissement sur les marchés financiers élaborent des stratégies basées sur les fondamentaux. Par exemple, la prochaine réunion de la Réserve fédérale devrait déclencher une forte hausse des taux de référence pour refroidir l'économie américaine. Cette décision est très susceptible d'augmenter le prix des obligations d'État. Il est possible qu'il y ait une sortie de capitaux du marché boursier vers le marché des titres à revenu fixe. Les investisseurs prendront des décisions à cet égard.

Indicateurs économiques

Dans l'analyse fondamentale, un aspect clé est les indicateurs économiques, qui sont des données statistiques qui reflètent l'état de l'économie d'un pays, comme le PIB, l'indice des prix à la consommation ou le chômage, entre autres. Ces indicateurs aident les traders à comprendre l'état général de l'économie et à prévoir les tendances du marché.

Analyse d'entreprise

L'analyse d'entreprise se concentre sur l'étude individuelle d'une entreprise et évalue sa santé financière, son modèle économique, ses concurrents et d'autres facteurs pertinents. Grâce à l'analyse des entreprises, les traders peuvent identifier les opportunités d'investissement en fonction du potentiel futur des entreprises.

Opérations de trading sur les marchés financiers

Les opérations sont au cœur du trading financier. Il est important de connaître les différents instruments financiers pour pouvoir opérer et réussir dans le monde du trading.

Instruments financiers dans le trading

Les instruments financiers sont les produits qui sont achetés et vendus sur le marché financier. Voici quelques-uns des instruments financiers les plus courants dans le trading :

- Actions : parts du capital d'une société qui sont achetées et vendues en bourse. Il existe des instruments financiers qui vous permettent de participer à la bourse sans avoir à acheter d'actions. Un exemple est les fonds négociés en bourse ou ETF.

- Futures : Un contrat dans lequel deux parties conviennent d'acheter ou de vendre un actif à une date future spécifiée à un prix convenu. Les contrats à terme – y compris les options – peuvent être négociés avec différents actifs sous-jacents : actions, indices, devises, matières premières, etc. C'est aussi une façon d'opérer sur de grands marchés en utilisant ces instruments.

- Forex : Marché sur lequel les devises sont achetées et vendues.

- Options : Un contrat qui donne à l'acheteur le droit, mais non l'obligation, d'acheter ou de vendre un actif sous-jacent à un prix spécifié et à une date spécifiée.

- Crypto-monnaies : monnaies virtuelles qui sont achetées et vendues sur un marché en ligne. Bitcoin, Ethereum, Bitcoin Cash sont les exemples les plus importants de crypto-monnaies.

- Produits structurés : mélange de différents instruments financiers qui offrent un certain rendement.

Types d'ordres dans le trading sur les marchés financiers

Les ordres sont les instructions que nous donnons au courtier pour acheter ou vendre un actif sur le marché financier. Connaître les différents types d'ordres disponibles nous permettra de négocier plus efficacement. Voici quelques-uns des types d'ordres les plus courants dans le trading :

- Ordre au marché : Une instruction d'acheter ou de vendre au prix actuel du marché.

- Ordre à cours limité : instruction d'acheter ou de vendre, mais fixant un prix maximum ou minimum.

- Ordre stop : instruction d'acheter ou de vendre si le prix atteint un certain niveau.

- Ordre stop limit : instruction d'acheter ou de vendre si le prix atteint un certain niveau, mais fixant un prix maximum ou minimum.

- Ordre OCO : instruction d'annuler un ordre si un autre est exécuté.

Gestion des risques dans le trading

La gestion des risques est essentielle pour réussir sur les marchés financiers.

Il est important de savoir combien vous êtes prêt à perdre et d'établir une stratégie pour minimiser les risques.

Les marchés financiers évoluent avec une grande dose d'imprévisibilité, par conséquent, il n'existe pas de méthode ou de stratégie précise à 100% pour le trading. Les traders professionnels le savent et font donc un excellent travail de gestion des risques pour protéger leur capital.

Voici quelques-unes des techniques et des outils les plus courants en matière de gestion des risques :

- Stop loss : ordre de fermer une position au cas où le cours atteindrait un niveau prédéfini.

- Take profit : ordre de fermer une position au cas où le prix atteindrait un niveau de profit prédéfini.

- Diversification : stratégie consistant à investir dans différents instruments financiers et sur différents marchés pour minimiser les risques.

- Money management : stratégie de contrôle de la taille des positions en fonction d'un niveau de risque prédéfini.

- Utilisation d'indicateurs : outils techniques qui nous aident à identifier les risques éventuels sur le marché.

Plateformes de trading

Les plateformes de trading sur les marchés financiers sont des programmes ou des applications que vous exécuterez depuis votre ordinateur, tablette ou smartphone. C'est le lien technologique entre vous et votre courtier. Généralement, l'accès à ces plateformes de trading est fourni par le courtier chez qui vous avez ouvert votre compte.

Les plateformes de trading, en plus de vous permettre de trader, mettent à votre disposition des ressources d'analyse technique telles que des graphiques, le calcul de moyennes mobiles et même un fil d'actualité en temps réel. Certaines plateformes permettent l'incorporation de bots et d'algorithmes pour le trading automatisé.

Types de plateformes de trading

Il existe deux types de plateformes de trading :

- Plates-formes de bureau : il s'agit de programmes installés sur l'ordinateur de l'utilisateur et offrant un plus grand degré de personnalisation. Ils permettent un accès rapide et efficace aux ressources de la plateforme.

- Plateformes Web : elles sont accessibles via le navigateur Web et ne nécessitent pas d'installation préalable. Ils sont plus flexibles en termes de placement et de compatibilité avec différents systèmes d'exploitation et appareils.

Plateformes de trading les plus populaires

Bien que la plupart des plateformes de trading vous permettent de négocier sur différents marchés et avec différents instruments financiers, certaines sont plus spécialisées que d'autres. Les ressources et outils de base qu'ils proposent sont similaires dans presque tous.

Avant de trader, vous devez être conscient du plein potentiel que chaque plateforme de trading vous offre.

- MetaTrader : C'est une plateforme très populaire utilisée partout dans le monde. Il offre une large gamme d'indicateurs techniques, de graphiques et d'outils d'analyse. De plus, il permet le développement de systèmes de trading automatisés.

- Tradingview : est une plateforme de trading et d'analyse en ligne qui propose des graphiques interactifs et des outils d'analyse pour trader une grande variété de marchés, y compris cette plateforme une communauté active de traders qui partagent des idées et des stratégies de trading.

Comment choisir une plateforme de trading

Pour choisir la meilleure plateforme de trading, il est important de prendre en compte les facteurs suivants :

- Coûts : Certaines plateformes nécessitent des frais mensuels ou annuels pour être utilisées, tandis que d'autres sont gratuites.

- Type d'actifs : Certaines plateformes sont spécialisées sur certains marchés ou actifs, tandis que d'autres proposent une grande variété d'instruments financiers.

- Facilité d'utilisation - Il est important de choisir une plateforme intuitive et facile à utiliser, en particulier pour ceux qui débutent dans le trading.

- Outils d'analyse : Il est essentiel que la plateforme dispose d'une large gamme d'outils d'analyse technique et fondamentale pour faciliter la prise de décision.

- Communauté d'utilisateurs - Certaines plateformes ont une communauté active de traders qui partagent des stratégies et aident à améliorer les compétences de négociation.

- Service client : assurez-vous que la plateforme choisie dispose d'un service client 24h/24, si possible dans votre langue. Autre considération, découvrez si l'attention se fait par l'intermédiaire de conseillers humains ou si vous devez interagir avec un bot, ce dernier complique souvent la résolution de problèmes.

La prise en compte de ces facteurs aidera les traders à choisir la plateforme qui correspond le mieux à leurs besoins et préférences personnels.

Comment être un bon trader sur les marchés financiers

Devenir trader professionnel ne se fait pas du jour au lendemain. Ce n'est pas non plus quelque chose qui peut être réalisé avec une bonne disposition du capital à investir.

Être un professionnel du trading sur les marchés financiers nécessite une formation continue, une gestion adéquate des émotions, une capacité d'assimilation et d'acceptation des erreurs.

Formation au trading

Avant de commencer à trader, il est essentiel d'avoir une formation adéquate et de s'éduquer constamment pour être au courant de l'actualité du marché financier. Les options sont vastes : vous pouvez commencer par des cours en ligne gratuits, lire des livres et des blogs spécialisés, assister à des ateliers ou à des séminaires, ou même envisager des études universitaires en finance. Une alternative consiste à passer par un mentor.

Stratégies pour un bon trading

Une bonne stratégie de trading est essentielle pour réussir sur les marchés. Il est essentiel d'établir une bonne stratégie qui convient à vos objectifs, à votre mode de vie et à votre profil de risque. Certaines stratégies courantes sont le Day Trading, le Swing Trading et le Scalping. Il est important non seulement de définir votre stratégie, mais aussi de la suivre fidèlement pour éviter des erreurs coûteuses.

Psychologie du trading

La psychologie joue un rôle clé dans le trading. Contrôler ses émotions et rester discipliné et concentré est essentiel pour éviter de prendre de mauvaises décisions. L'un des plus grands défis pour les traders est d'apprendre à gérer les risques et à gérer l'anxiété ou le stress qui peuvent survenir pendant le trading. Il est nécessaire de prendre le temps d'établir un plan d'investissement détaillé, qui prend en compte toutes les variables pouvant affecter le trading.

Les marchés financiers dans le trading

Les marchés financiers sont l'un des piliers fondamentaux du trading, car ils sont la base sur laquelle les opérations sont effectuées. Il existe différents types de marchés financiers, chacun avec ses particularités et son mode de fonctionnement.

Qu'est-ce que le trading d'actions ?

L'investissement en actions est l'un des plus populaires et des plus connus du trading. Dans ce type de marché, des actions de sociétés cotées sont achetées et vendues dans l'espoir d'obtenir un rendement à court, moyen ou long terme. Il est nécessaire de connaître le fonctionnement de la bourse et la situation des entreprises pour prendre des décisions éclairées.

Qu'est-ce que le trading de devises ou le Forex ?

Le marché des changes, également connu sous le nom de Forex, est un marché international sur lequel différents types de devises sont échangés. Ce marché est très liquide et peut être négocié 24 heures sur 24. Investir en devises étrangères est un moyen d'obtenir des bénéfices en spéculant sur la variation du taux de change entre différentes devises.

Investissement dans les matières premières

Investir dans les matières premières offre un côté qui mérite d'être analysé. Les investisseurs et les traders peuvent acheter et vendre des matières premières à des fins spéculatives. Ceux qui opèrent sur les marchés financiers de cette manière n'ont aucun intérêt à posséder physiquement du pétrole, du maïs ou du soja.

Par conséquent, il existe des produits qui permettent un trading spéculatif avec des matières premières. On parle de contrats à terme et d'options sur produits de base.

De nombreux traders négocient des marchés de dérivés financiers comme CME Group. son objectif est de profiter des variations de prix des contrats dérivés.

Trading de crypto-monnaie

Les crypto-monnaies sont une forme relativement nouvelle d'investissement. Ce sont des monnaies virtuelles décentralisées qui sont exploitées sur le marché numérique. Certaines des crypto-monnaies les plus populaires sont Bitcoin, Ethereum et Ripple. Ce marché est très volatil et il est nécessaire d'être informé des actualités et des tendances qui affectent les crypto-monnaies.

Est-il possible de vivre du trading ?

Oui, il est possible de vivre du trading, mais ce n'est pas facile. Il faut des années d'études et d'expérience, ainsi qu'une bonne stratégie et une bonne gestion des risques. Il est également important d'avoir un capital disponible et d'être prêt à prendre des risques. Vivre du trading implique une grande discipline, persévérance et dévouement.

Conditions requises pour être un traders professionnel

Formation : la formation est essentielle pour négocier sur les marchés financiers. Il est vrai que sur internet il est possible de trouver un large choix de cours et tutoriels gratuits. Même aujourd'hui, ils peuvent même vous suggérer d'obtenir le support de la plateforme d'Intelligence Artificielle. Mais, la vérité est que, pour opérer de manière professionnelle, vous avez besoin d'une formation soutenue par les meilleurs cours de trading. N'oubliez pas que le processus de formation n'est jamais terminé pour un trader professionnel.

Expérience : Il est vrai que l'expérience est un facteur clé. Cependant, la tenue de trader débutant devra être utilisée au début. Est inévitable. Vous pourrez acquérir de l'expérience et, en même temps, agir comme un professionnel solide.

Capital suffisant : pour vivre du trading il faut disposer d'un capital suffisant, ce qui permet d'opérer sur différents marchés financiers. Généralement, il est recommandé d'avoir un capital de départ d'au moins 50 000 €. Pour les traders qui ont déjà accumulé une certaine expérience, il existe la possibilité de négocier avec des comptes de financement, sans risquer leur propre capital.

Psychologie adéquate : pour être un trader professionnel, il est important d'avoir une mentalité adéquate, qui vous permet de contrôler les émotions et de prendre des décisions rationnelles dans les moments d'incertitude.

Comment commencer à trader sur les marchés financiers

Pour commencer à opérer dans le trading en ligne, il est nécessaire de suivre les étapes suivantes :

- Choisir un courtier en ligne : recherchez et comparez différents courtiers en ligne pour choisir le meilleur.

- Ouvrir un compte : fournissez les informations requises par le courtier pour ouvrir un compte de trading.

- Dépôt de fonds : Déposez des fonds sur le compte de trading pour commencer à trader.

- Télécharger la plateforme : Téléchargez la plateforme de trading fournie par le courtier pour commencer à trader.

- Entraînez-vous avec un compte démo : De nombreux courtiers en ligne proposent un compte démo pour vous entraîner sans risquer d'argent réel.

- Développer une stratégie : Rédigez une stratégie de trading avec le profil de risque, car il s'agit d'un plan important lors de la prise de décisions sur le marché.

Conclusions sur le trading sur les marchés financiers

Malgré les risques encourus, le trading sur les marchés financiers est une excellente opportunité de carrière. Dans ce cas, le mot-clé est "professionnel". Négocier avec succès sur les marchés nécessite d'agir de manière professionnelle. Mettre votre capital ou celui d'une autre personne en danger ne devrait jamais faire partie d'un passe-temps ou d'un passe-temps.

16:12 Publié dans Devenir trader, Trading | Lien permanent | Commentaires (0)

02/06/2023

6 choses à savoir sur les opérations de change avant de commencer votre voyage

6 choses à savoir sur les opérations de change avant de commencer votre voyage

Les opérations sur le marché des changes sont peut-être les plus attrayantes pour les investisseurs et les traders individuels. Le monde de l'internet a encouragé la participation individuelle alors qu'elle était autrefois réservée aux grands investisseurs. Le commerce des devises nous permet de développer des stratégies multiples, basées sur l'analyse technique ou les fondamentaux. Ceux qui sont enclins à négocier sur le marché des changes doivent connaître quelques notions de base sur le fonctionnement de ce marché.

Le marché des changes présente des caractéristiques qui le différencient des autres marchés financiers. Toutefois, les "principes" selon lesquels il fonctionne sont similaires à ceux des autres marchés. Les investisseurs et les traders individuels ont besoin d'un courtier en ligne et d'une plateforme de trading. Cependant, il existe d'autres particularités qui font que le marché du Forex se distingue des autres.

Nous proposons ici à nos lecteurs, en particulier à ceux qui débutent dans le trading sur le Forex, 6 réponses à 6 questions que vous devez connaître.

1 - Différences entre le trading sur le Forex et les autres marchés

Commençons par cet aspect fondamental mais très nécessaire. Il existe une différence très importante entre le marché des changes et les autres marchés.

Contrairement aux actions, aux options et aux contrats à terme, les opérations de change ne sont soumises à aucune réglementation. Il n'y a pas d'espace unique où négocier. Les opérations de change ne sont pas protégées par une chambre de compensation. Il n'existe pas non plus d'organe d'arbitrage entre les parties en conflit.

On peut dire qu'il existe une sorte de "confiance explicite" entre les parties qui négocient. Il semble incroyable que le marché le plus liquide, le plus global et le plus dynamique du monde fonctionne de manière aussi naïve. Il se trouve que l'ensemble du système financier et les grandes entreprises y opèrent en permanence. Personne ne souhaite qu'un manque de confiance vienne compliquer ce marché : c'est une forme d'autorégulation qui porte ses fruits.

Les opérations de change, pour les particuliers, nécessitent l'intermédiation d'un courtier en devises. Lorsque vous pénétrez sur ce marché non réglementé, une bonne mesure de protection consiste à choisir un courtier enregistré et agréé. Dans le cas des États-Unis, beaucoup sont enregistrés auprès de la National Futures Association (NFA).

En ce qui concerne les autres particularités du trading sur le Forex, il n'y a pas d'intervention en cas de chute brutale. Si l'EUR/USD est en baisse, les traders peuvent continuer à vendre. Personne ne les arrêtera. Sur des marchés comme celui des actions, si la Bourse de New York (NYSE) entre dans une spirale baissière, les transactions peuvent être suspendues.

En fait, les opérations de change ouvrent la porte aux délits d'initiés. Si une institution financière est informée qu'une banque centrale de premier plan va relever ses taux d'intérêt lors de sa prochaine réunion, rien ne l'empêche d'acheter autant de devises de ce pays qu'elle le souhaite (ou le peut).

Nous insistons sur le fait que, bien que ces caractéristiques vous fassent penser que le marché du Forex est un monde de sauvages, la réalité est différente. Il fonctionne 24 heures sur 24 et tout le monde, petits et grands investisseurs, a fait de l'autorégulation son mode de fonctionnement.

2 - Comment fonctionnent les commissions dans le trading sur le Forex ?

Nous avons déjà mentionné que, comme sur d'autres marchés, vous aurez besoin d'un intermédiaire. Il s'agit d'un courtier en ligne ou broker.

Lorsque vous négociez des actions, des contrats à terme ou des contrats d'option ou, par exemple, des fonds communs de placement, vous payez des commissions. C'est le "métier" des courtiers.

En est-il de même pour les opérations de change ? Non. Et c'est là que l'on voit la particularité des courtiers en devises. Ils agissent en tant que contrepartie de vos transactions, en assumant le risque financier. Par exemple, si vous passez un ordre d'achat d'une paire de devises sur le marché des changes, ils achètent. Ensuite, bien sûr, ils vendent, et leur profit réside dans l'écart de prix ou spread.

3 - Le pip, l'unité fondamentale du trading de devises

Toutes les paires de devises et, en général, toutes les devises ont leur propre prix ou cotation. Le marché du Forex a pris l'initiative d'unifier la manière de mesurer la hausse ou la baisse du cours de toutes les paires.

Le pip est la plus petite unité d'augmentation ou de diminution du prix des paires de devises. Bien entendu, la valeur de ce pip sera déterminée par le prix de la cotation.

Dans le jargon du Forex, vous pouvez entendre les investisseurs et les traders dire : "J'ai gagné 100 pips sur USD/GBP".

Sur le marché des changes, les cotations sont exprimées en prix avec quatre décimales. Par exemple, la cotation de l'EUR/USD est de 1,0762 $. Le pip est l'unité décimale en quatrième position. Si le prix de la paire est de 10 pips, la cotation sera de 1,0772 $.

Il n'existe qu'une seule exception à cette règle standardisée. Il s'agit des paires impliquant le yen japonais. Dans ce cas, le pip correspond à une unité dans la deuxième décimale.

4 - L'essentiel de ce qui est négocié sur le marché des changes

En principe, cela semble assez simple. Il s'agit d'acheter une marchandise et de livrer de l'argent ou une autre marchandise. Dans le cas des opérations sur devises, le trader prend une position longue sur une devise et une position courte sur une autre.

Prenons un exemple concret. Si vous négociez l'EUR/USD et prenez une position longue, vous achetez la monnaie unique de l'Union européenne et vendez la monnaie des États-Unis.

Par essence, il n'y a pas d'échange physique dans le cadre des opérations de change. Toutefois, l'importance de cette opération pour le fonctionnement de l'économie mondiale est capitale. Si vous dirigez une entreprise aux États-Unis et que vous importez des biens d'équipement d'Europe, vous devrez payer ces importations en euros. Sur le marché des changes. Par ailleurs, les transactions sur le marché pétrolier se font principalement en dollars. Quel que soit le pays où vous vous trouvez, si vous achetez du pétrole, vous devez acheter des dollars pour le payer.

Maintenant que nous savons cela, de nombreux participants aux opérations de change négocient parce qu'ils ont besoin des devises d'autres pays. Il y a ensuite un grand nombre de participants qui négocient à des fins spéculatives. Ils cherchent à faire des profits en exploitant les écarts de prix entre les paires. Dans cet "univers", on trouve de grandes institutions financières et des traders individuels.

Ils utilisent l'analyse technique et ses outils ou l'analyse fondamentale. Ils achètent et vendent des paires de devises dans l'intention de gagner de l'argent sur les cotations.

5 - Principales paires de devises dans les opérations de change

Il existe actuellement 162 monnaies officielles dans le monde. Avec chacune d'entre elles, des paires de devises peuvent être formées. Cependant, il existe ce que l'on appelle les paires de devises majeures.

Il s'agit des 7 paires les plus liquides sur le marché du Forex. Qu'est-ce que cela signifie ? Vous trouverez toujours des acheteurs et des vendeurs pour l'une de ces 7 paires.

Les 8 principales devises mondiales sont toutes impliquées dans la formation des paires :

- Dollar américain (USD)

- Euro (EUR)

- Livre sterling (GBP)

- Yen japonais (JPY)

- Franc suisse (CHF)

- Dollar canadien (CAD)

- Dollar australien (AUD)

- Dollar néo-zélandais (NZD)

Voyons maintenant les 7 paires principales :

- EUR/USD

- USD/JPY

- GBP/USD

- USD/CHF

- AUD/USD

- USD/CAD

- NZD/USD

Par ailleurs, il convient de mentionner que 80 % des transactions sur le marché des changes sont effectuées sur ces paires de devises. Si vous souhaitez négocier des paires exotiques. Avec des devises qui ne sont pas celles que nous avons énumérées, vous pouvez le faire. Vous devez savoir qu'il est plus difficile d'acheter et de vendre lorsque vous en avez besoin. En effet, ces paires de devises sont moins liquides.

6 - Qu'est-ce que le carry trade sur le marché des changes ?

Toutes les devises officielles que nous connaissons sont administrées par la banque centrale du pays auquel elles correspondent. Par exemple, tout ce qui concerne la politique monétaire liée au dollar est du ressort de la Réserve fédérale (FED).

Ce sont ensuite les banques centrales qui décident des taux d'intérêt dans leurs pays respectifs. Sur le marché des changes, le carry trade est une forme de trading très utilisée par les grands traders. Fonds spéculatifs, banques d'investissement, etc. mais aussi par les petits traders.

Chaque devise est liée au taux d'intérêt défini par sa banque centrale. Le carry trade cherche à exploiter les différentiels entre les taux d'intérêt d'un pays et d'un autre. En termes simples, il s'agit de prendre une position longue sur la devise dont le taux d'intérêt est le plus élevé. A l'inverse, la position courte correspondra à la devise dont le taux est le plus bas.

Il y a quelques années, plus précisément en 2005, l'économie néo-zélandaise a été dopée par les achats massifs de la Chine. Le taux de référence dans ce pays est passé à 7,5 % par an, tandis qu'au Japon, le taux est resté à 0 %. Le commerce des devises a incité les grands traders à négocier la paire NZD/JPY. Ils ont opté pour une position longue sur le dollar néo-zélandais et une position courte sur le yen japonais. Cela leur assurait un rendement de 750 points de base par an. Imaginez cela avec d'importantes positions à effet de levier. Rien ne peut aller de travers. C'est l'essence même du carry trade pour le trading sur le marché des changes.

Il s'agit d'une technique de trading à haut niveau de risque. Elle nécessite une compréhension approfondie du scénario macroéconomique et un bon timing pour entrer et sortir. Les changements dans les décisions monétaires peuvent être très rapides.

Conclusions sur les opérations de change

Gardez à l'esprit ces six aspects importants avant de commencer à négocier sur le marché des changes. Vos premiers pas sur le marché du Forex doivent être sûrs. Il n'est pas nécessaire de commencer par des positions importantes.

À partir de maintenant, votre stratégie de trading sur le Forex sera votre compagnon de route. N'oubliez pas qu'avant de négocier avec votre propre capital, vous pouvez tester votre stratégie à l'aide d'un compte de démonstration. La plupart des courtiers Forex offrent la possibilité d'utiliser gratuitement des comptes de démonstration.

14:06 Publié dans Forex (Marché des changes), Trading | Lien permanent | Commentaires (0)